Pelaburan fixed income ialah pelaburan yang memberikan (1) aliran tunai yang tetap dalam tempoh tertentu, dan (2) pada tempoh matang pelaburan pokok dikembalikan semula 100%. Bon & sukuk yang dikeluarkan oleh kerajaan dan korporat adalah instrumen pelaburan fixed income.

Berbeza dengan pelaburan bukan fixed income, saham misalnya, (1) kadar dividen adalah tidak tetap, bergantung kepada keuntungan operasi syarikat, dan (2) saham tidak ada tempoh matang. Justeru, selagi mana kita tidak jual saham itu semula maka kita akan memiliki saham itu sampai bila-bila.

Disebabkan itu, pelaburan fixed income sering dianggap lebih berisiko rendah dan selamat dibandingkan dengan pelaburan saham. Selaras dengan tahap risiko yang lebih rendah, maka pelaburan fixed income juga lazimnya memberikan pulangan yang lebih rendah.

Sebagai pelabur kita perlu pandai untuk membuat asset allocation yang sewajarnya. Asset allocation yang mempunyai lebih pendedahan kepada pasaran saham / ekuiti berpotensi memberikan untung yang lebih tinggi. Manakala, asset allocation yang menumpukan lebih kepada pelaburan fixed income pula memberikan untung yang lebih rendah, tetapi lebih stabil.

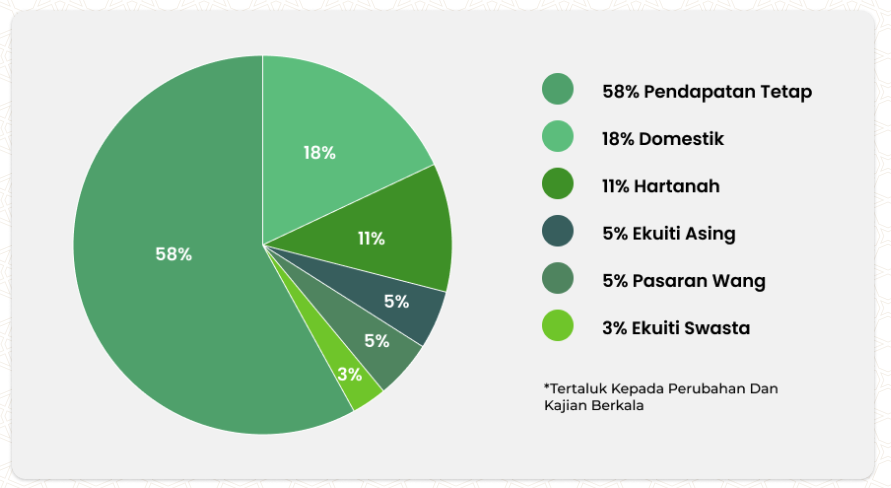

Ini adalah contoh asset allocation pelaburan Tabung Haji (TH):

Apabila perubahan ini berlaku sejak 2018, maka pulangan yang diberikan oleh Tabung Haji pun menjadi rendah. Namun, ini bersesuaian dengan asset allocation yang lebih fokus kepada aset fixed income. Seterusnya dapat mengelakkan pelaburan berlaku susut nilai yang banyak akibat kejatuhan pasaran saham.

Ini dapat dilihat sejak 5 tahun lepas, pulangan Tabung Haji adalah seperti berikut:

2021: 3.10%

2020: 3.10%

2019: 3.05%

2018: 1.25%

2017: 4.5% + 1.75%

*Purata hibah / agihan pendapatan 5 tahun: 3%

Jadi apa yang kita dapat faham, fokus pelaburan Tabung Haji sekarang ialah dalam fixed income. Kalau buat pelaburan ekuiti banyak sangat seperti sebelum ni, maka bila sesuatu berlaku dalam pasaran saham, haa kan dah susah. Semua orang bising. Bukan senang nak urus duit orang ni. Untung nak, rugi tak mahu.

Maka tuan puan dapat semak semula pelaburan-pelaburan yang telah dibeli, untuk melihat adakah pelaburan yang sedia ada lebih banyak dalam saham atau fixed income. Pelabur agresif pasti kurang berpuas hati dengan keuntungan yang dapat diberikan oleh pelaburan jenis ini.

Berikut ialah antara contoh pelaburan fixed income di Malaysia.

(1) Bon & sukuk yang dikeluarkan oleh kerajaan:

- Malaysian Government Securities (MGS)

- Malaysian Government Investment Issues (MGII)

- Malaysian Treasury Bills (MTB)

- Malaysian Islamic Treasury Bills (MITB).

(2) Bon & sukuk yang dikeluarkan oleh korporat:

- Long-term bonds & sukuk

- Medium-term notes (MTN)

- Short-term commercial papers (CP)

(3) Instrumen money market:

- Mudarabah Investment Account

- Wakalah Investment

- al-Mudarabah Interbank Investment

- Islamic Accepted Bills

Lazimnya pelabur runcit tidak membeli secara langsung pelaburan fixed income dalam senarai di atas. Pelabur runcit membuat pelaburan fixed income menerusi fixed income funds & money market funds yang ditawarkan oleh unit trust management companies dan juga akaun fixed deposit oleh bank-bank.